瘍雯新闻网

但斌的美股最新持仓终究来了!

SEC数据显示,但斌东方港湾外洋基金Oriental Harbor Investment Fund一季度末共持仓10只美股证券,其中7只美股和3只杠杆类ETF,持股市值合计8.68亿美圆,相比去年末9.95亿美圆下滑13%。

1

但斌一季度清仓四只美股

这十只美股证券分别是英伟达、苹果、微软、亚马逊、Meta、谷歌C、3倍做多纳斯达克100ETF、3倍做多FANG+指数ETN、NVDA每日2倍做多ETE和台积电。

(本文内容均为客观数据信息排列,不构成任何投资建议)

从调仓行动来看,但斌在一季度就大肆清仓特斯拉、Palantir、Sound Hound AI、罗素2000三倍做多ETE四只产品;其次“清仓式”减持15.79万股台积电,持股量相比上季度骤降95.26%,小幅减持6.3万股NVDA每日2倍做多ETE、2.38万股英伟达。

睁开盈余 85 %尽管美股一季度震动下跌,纳指回调超10%,但斌逆势加仓行动更值得关注,他期内一举加仓7只标的:

亚马逊、3倍做多纳斯达克100ETF、谷歌C、苹果、微软、3倍做多FANG+指数ETN和Meta。

其中亚马逊获增持55.5万股,持股量环比飙增69.78%。同时3倍做多纳斯达克100ETF、谷歌C、苹果一季度持股量分别增长47.28%、38.31%、37.54%。

正如但斌在5月18日的朋友圈所言:“美股每次大跌以后都市创新高,每次都是买入的好时机。”

美股切实其实在“对等关税”带来的史诗级暴跌后演出绝地回击,纳指自4月7日的低点涨超20%,步入技能性牛市。

东方港湾外洋基金的资产组合异样自4月7日以来实现大反弹,涨幅最好标的NVDA每日2倍做多ETE一举飙涨80%,其次是3倍做多FANG+指数ETN,4月7日-5月14日累计涨幅达到68.44%。

按一季度持仓占比计算,东方港湾外洋基金的投资组合自4月7日累计涨幅超30%。

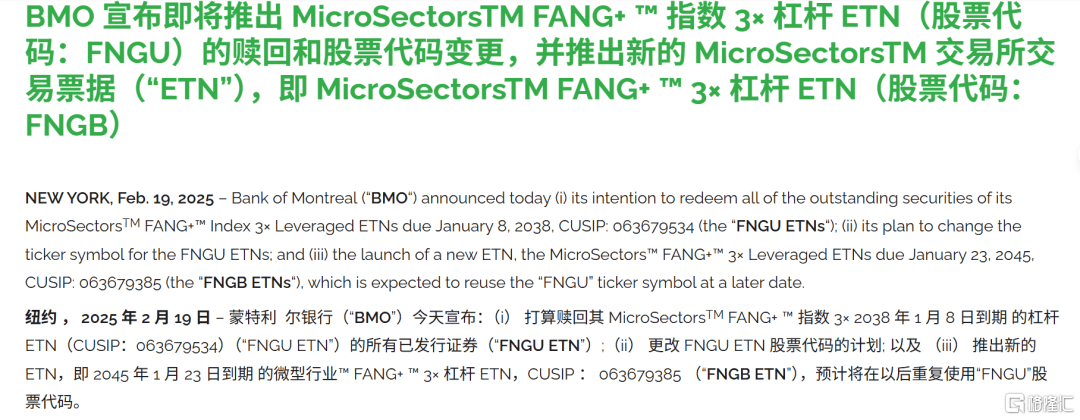

需要留意一点,3倍做多FANG+指数ETN(FNGU)的基金管理人蒙特利尔银行(BMO)已赎回刊行的所有FNGU份额,该ETN(代码从FNGU暂且替换为FNGA)于5月15日正式退市。

BMO之所以将FNGA退市,是计划刊行新的ETN—— FNGB,该产品继承跟踪相同的指数FAANG指数,但新产品的用度和杠杆本钱更高,FNGA完全清算后的约90天后,FNGB将继承沿用FNGU代码。

原始FNGU的持有人将必需出售所持头寸,并且需要手动将资金再投资于新的FNGB ETN。

说回正题,就在美股雷霆反攻,纳指直逼去年12月历史高点20204.58点之际,往常似有“终点崩殂”之势。

云云,但斌5月18日的灵魂发问——“不知这次是否例外?”,仍是悬而未决的问题。

2

美国又双叒“股债汇”三杀

外地时间周三,美国财务部拍卖160亿美圆的20年期国债,得标利率冲破5%,以5.047%的高收益率售出,较预刊行利率5.035%超过约1.2个基点,几乎是该限期自五年前推出以来表现最差的一次。

20年期美债拍卖需求惨淡,美国金融市场又双叒遭受“股债汇三杀”。

美国三大股指创下自4月21日以来最大单日跌幅;美圆指数跌破100关隘,跌至两周低位。

美债收益率飙升至日内高点,30、20、10年期美债收益率均日内涨10个基点。10年国债收益率飙升至4.6%上方,为二月份以来的最高水平,30年期美债收益率也从新冲破5%大关。

又是一次美债收益率走高,美圆反而下跌的罕见组合,意味着市场继承收回告诫:美圆霸权下的财务赤字形式不可持续,更多的债务是在增加“抛售美圆”的动力。

全球四大PE巨头KKR近期表示,因为美国财务赤字扩大且通胀居高不下,当局债券不再是有效的风险资产对冲工具,全球投资者应该寻求资产多元化配置。

该机构认为,美圆目前被高估约15%,是自上世纪80年月以来第三高的水平。

跟着特朗普税改法案引发美国债务和赤字担忧进级,生意业务员正大肆押注10年期美债收益率将飙至5%。

目前市场正在高度关注美债市场的压力是否会传导至股市等更广泛的金融市场。

嘉盛集团认为减税自己固然是利好,但若以美债危急为代价,美股恐遭受更大的麻烦。

跟着美国信用评级近期被穆迪下调,“卖出美国”的生意业务有仰面趋向,但散户仍旧坚持爆买美股。

周一,散户投资者逆势大肆买入美股,净买入额达到创纪录的41亿美圆,占当日生意业务量的36%,刷新历史最高水平。

散户这波抄底美股已持续数周了,海内资金也在继承买入美股吗?

3

ETF资金流最新变化

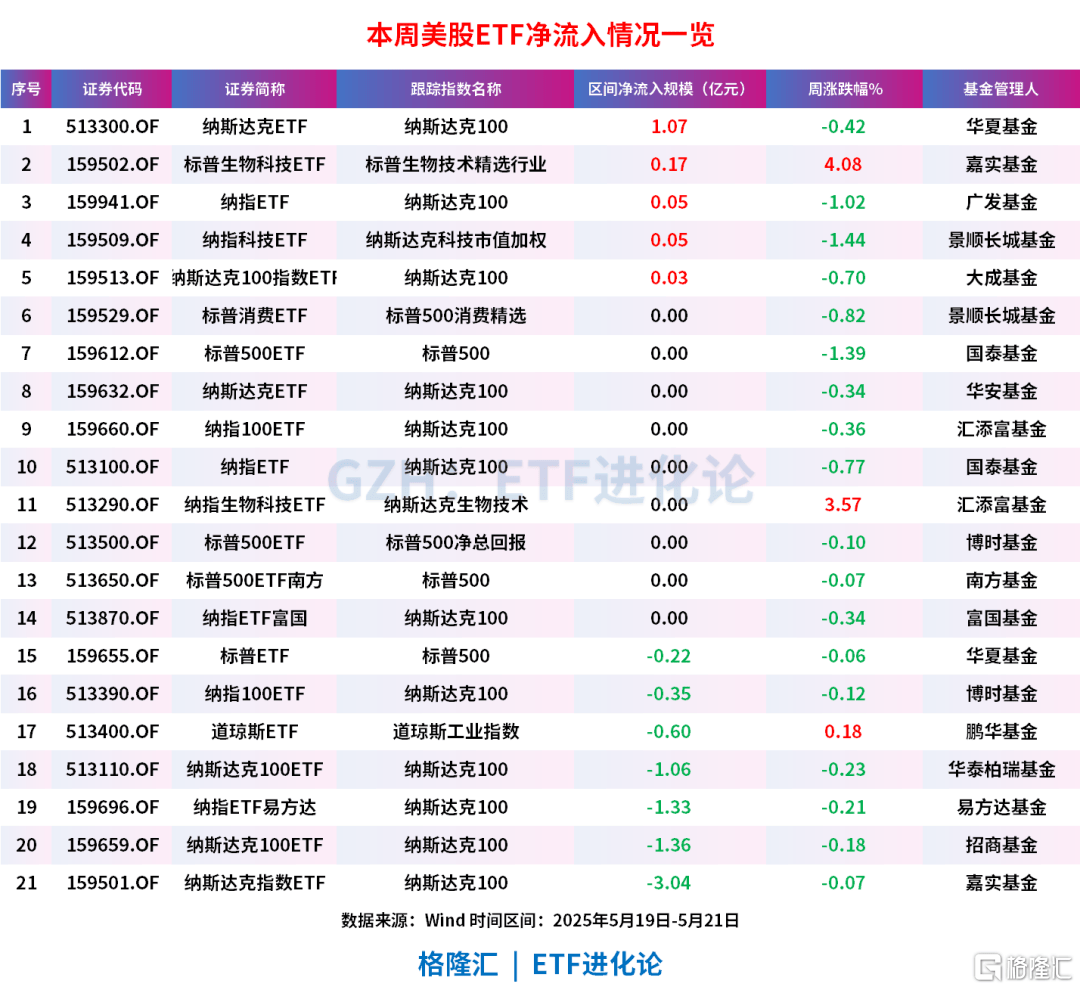

从海内ETF资金流角度来窥察,上周美股强势反弹,标普500、纳指收复对等关税以来悉数失地,跨境ETF频频涨幅位居前线,资金异样有所流入。

Wind数据显示,纳斯达克100、标普500净总报答、标普500上周分别净流入5.72亿元、3.05亿元、0.96亿元。

就在本周全球高度关注美股反弹是否到头之际,上周获资金净流入的纳斯达克100指数,本周前三天反手遭净流出6亿元,标普500指数小幅净流出2000万,标普500净总报答、标普500消耗精选无资金净流入、流出。

那资金本周前三天买了什么?

Wind数据显示,资金仍旧避险情绪较为浓厚,债券类指数、泉币基金指数“吸金”居前,沪做市公司债、深做市信用债、泉币基金、中证短融本周分别净流入24.19亿元、20.80亿元、17.72亿元和12.55亿元。

多只国防兵工类指数颇受市场青睐,中证兵工、兵工龙头和中证国防本周前三天合计净流入20.96亿元。

科创50指数一扫以往被资金抛售的景况,本周继承“吸金”8.2亿元,继上上周净流入27.23亿元后,上周继承净流入20.27亿元,是连续第三周获得资金净申购。

跟着美国信用评级近期被穆迪下调,至此美国完全失去三大评级机构的AAA的评级。

这大概会成为美股继承反弹的阻力,新兴市场股票再次成为机构核心。

美国银行近期将新兴市场誉为“下一个牛市”(the next bull market),摩根大通也在本周将新兴市场股票评级从中性上调至增持。

美国银行投资策略师迈克尔·哈特内特(Michael Hartnett)向导的团队在一份报告中写道,“美圆走弱、美国债券收益率见顶、我国经济复苏……没有比新兴市场股票更有效了。”

发布于:广东省