辉立证券章晶近期对拓普集团进行研讨并发布了研讨呈报《产能建设提速,机器人业务快速促进》,上调拓普集团目标价至59.1元,赋予增持评级。

拓普集团(601689)

公司简介

拓普集团是汽车 NVH(杂讯 Noise、振动 Vibration 与声振粗糙度 Harshness)范畴的行业龙头,近年来,公司在原有减震器和内饰功能件业务的基础上,积极布局了轻量化底盘系统模组以及汽车电子业务作为未来“2+3”战略发展专案,以顺应汽车电动化、智慧化和轻量化发展趋向。目前公司已构成 NVH 减震系统/内外饰功能件/车身轻量化/底盘系统/智慧座舱/智慧驾驶/氛围悬架/热管理系统八大产物线,还拆分设立电驱奇迹部切入具身智能机器人业务。

投资概要

2024 年业绩大幅逆势提升近四成, 2025 年 Q1 业绩涌现短期波动

2024 年拓普集团完成营业收入 266.00 亿元(人民币,下同)(同比+35.02%),完成归母净利润 30.01 亿元(同比+39.52%),扣非归母净利润 27.3 亿元(同比+35.0%);其中,Q4 公司完成营业收入 72.48 亿元(同比+30.63%),完成归母净利润 7.67 亿元(同比+38.47%);24 年完成毛利率 20.8%(同比-2.2ppts),净利率 11.3%(同比+0.4ppts)。尽管因车企合作加剧、原材料价格波动以及产能扩张等要素所致毛利率有所下滑,但通过严酷的费用管控(时代费用率降至 8.6%,同比-0.9ppts)和当局补助(2.8 亿元,同比+1.3 亿元)增重利润,公司净利率逆势提升。

睁开剩余 71 %2025Q1 公司完成营收 57.7 亿元(同比+1.4%);归母净利 5.7 亿元(同比-12.3%)。主要因为一些新工场新业务的开拓费用增加,和下旅客户销量下滑影响,特斯拉和赛力斯 25Q1 销量分别下滑了 13%和 47%。

新动力汽车高速增长动员公司业绩高增长,其中汽车电子呈爆发式增长

据中汽协数据,2024 年中国汽车产销量分别为 3,128.2 万辆和 3,143.6 万辆,同比分别增长 3.7%和 4.5%;其中新动力汽车产销量分别为 1,288.8 万辆和 1,286.6 万辆,同比增长 34.4%和 35.5%,占中国汽车总销量的 40.93%。得益於新动力汽车快速增长,公司2024 年的内饰/底盘/热管理/汽车电子业务分别同比+28.24%/33.98%/38.24%/907.63%,达至 84.34 亿/82.03 亿/21.3 亿/18.2 亿的分部收入。2025 年中国汽车总销量预测将超3,200 万辆,新动力汽车销量将冲破 1,600 万辆(含出口),继续保持高增长。公司下旅客户的产线调解预计在 2025Q2 竣事,预计年内影响有限

持续加大研发投入,扩展产物线

公司 2024 年研发费用到达 12.24 亿元,通过持续研发投入,公司氛围悬架系统、智能座舱项目、线操纵动 IBS、线控转向 EPS、电驱系统等项目相继量产,且产物线仍在不断增加。其中,在汽车底盘范畴,公司凭藉自立研发的锻铝球铰操纵臂产物,助力 2024 岁尾盘业务板块高速增长;在汽车电子范畴,公司已在国内领先完成闭式氛围悬架(C-ECAS)大规模量产供货,同时公司智能刹车系统(IBS)范畴也进展显著,目前已完成多个项目量产。

国内外产能建设提速,机器人业务快速促进

2025 年公司将继续促进产能布局,国内计划完成前湾新区 9 期、10 期工场建设,海外墨西哥二期项目已最先筹划;泰国一期工场占地 185 亩计划於 2026 岁首年月投产;波兰工场筹办扩大产能,进一步提升生产规模。公司紧抓机器人产业快速发展机遇,设立独立电驱奇迹部布局机器人业务;公司与客户从直线执行器最先互助,後续启动扭转执行器和灵巧手电机等产物研发,相干产物已多次向客户送样。公司还积极布局机器人躯体结构件、传感器、足部减震器、电子柔性皮肤等产物,以构成机器人平台化产物布局。2025 年公司将启动占地约150 亩的机器人产业基地项目,预计後续机器人产物将根据客户需求尽快迭代进级并进入量产阶段,机器人业务将为公司打造新增长曲线,为公司保持快速发展奠定基础。

盈利预测与投资建议

拓普集团以 Tier0.5 级互助形式与新动力汽车车企深度绑定,一方面持续研发投入不断扩展产物线,另一方面享受新动力汽车高增长红利,能够预计汽车业务仍将保持高增长;而公司另布局机器人的电驱执行器等产物,该赛道是面向人类未来的百万亿级别的赛道,发展前景广漠。综合来看,我们认为公司具备持续增长能力,预计 25/26/27 年每股收益为 1.97/2.46/3.15,赋予目标价 59.1元,对应 25/26/27 财年预期市盈率 30/24/19 倍, “增持”评级。(现价截至 5 月 20 日)

风险

新业务促进进度低於预期

产物价格下跌

原材料下跌

海外业务风险

证券之星数据中心根据近三年发布的研报数据计算,甬兴证券王琎研讨员团队对该股研讨较为深入,近三年预测精确度均值为78.49%,其预测2025年度归属净利润为盈利36.36亿,根据现价换算的预测PE为24.56。

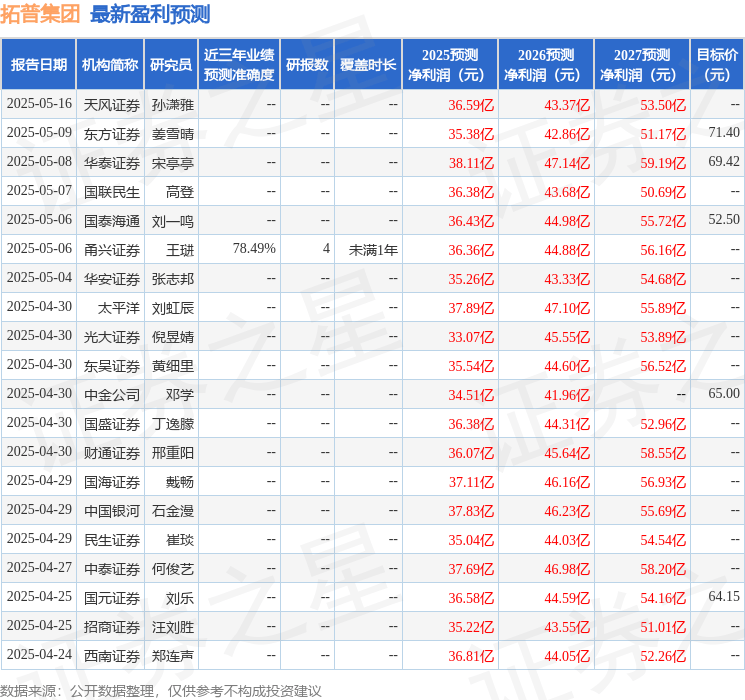

最新盈利预测明细如下:

该股近来90天内共有31家机构给出评级,买入评级28家,增持评级3家;已往90天内机构目标均价为65.17。

以上内容为证券之星据公然信息整理,由AI算法天生(网信算备310104345710301240019号),不构成投资建议。

发布于:上海市